ストキャスティクス・RSIの違いって何?両者の特徴と使い分けを解説!

ストキャスティクスとRSIはどちらも「買われすぎ・売られすぎ」を示すと言われています。

「買われ過ぎたものはいずれ売られる、売られ過ぎたものはいずれ買い戻される」という相場で頻繁に起きている事を利用して、押し目買いや戻り売りのタイミングをはかるインディケーターです。

本記事では、両者の基礎知識や使い方だけでなく、お互いのメリット/デメリットから、機能する相場としない相場まで詳しく解説します。実際のチャートを使って初心者でも分かりやすく説明していますので、是非最後までチェックしてくださいね。

目次

1. (基本をチェック)ストキャスティクスとRSIの共通点・違いって?

ストキャスティクスとRSIの共通点を一言で言うと、どちらも「相場における買いと売りの強弱が計れること」です。

買いと売りの強弱を見る理由は「買われ過ぎたものはいずれ売られる、売られ過ぎたものはいずれ買われる」という、相場でよく起きることを利用し、転換する場所の目安をつけ、押しや戻りを狙いたいからです。

そもそも、どうして「買われ過ぎると売られ」「売られ過ぎると買われる」のでしょうか?コイン投げを考えてみてください。例えば、表が5回連続続いたら、次はそろそろ裏が出るだろうと思いませんか?

これと同じ理屈で、買いが強すぎるから「そろそろ下がるだろう」という人が増えると売り注文が出て実際に価格が下がるのです。また両者の違いを一言でいうと、「見た目と反応速度」です。それではストキャスティクスとRSIの違いを詳しく学んでいきましょう。

1-1. RSIとストキャスティクスは同じオシレーター系

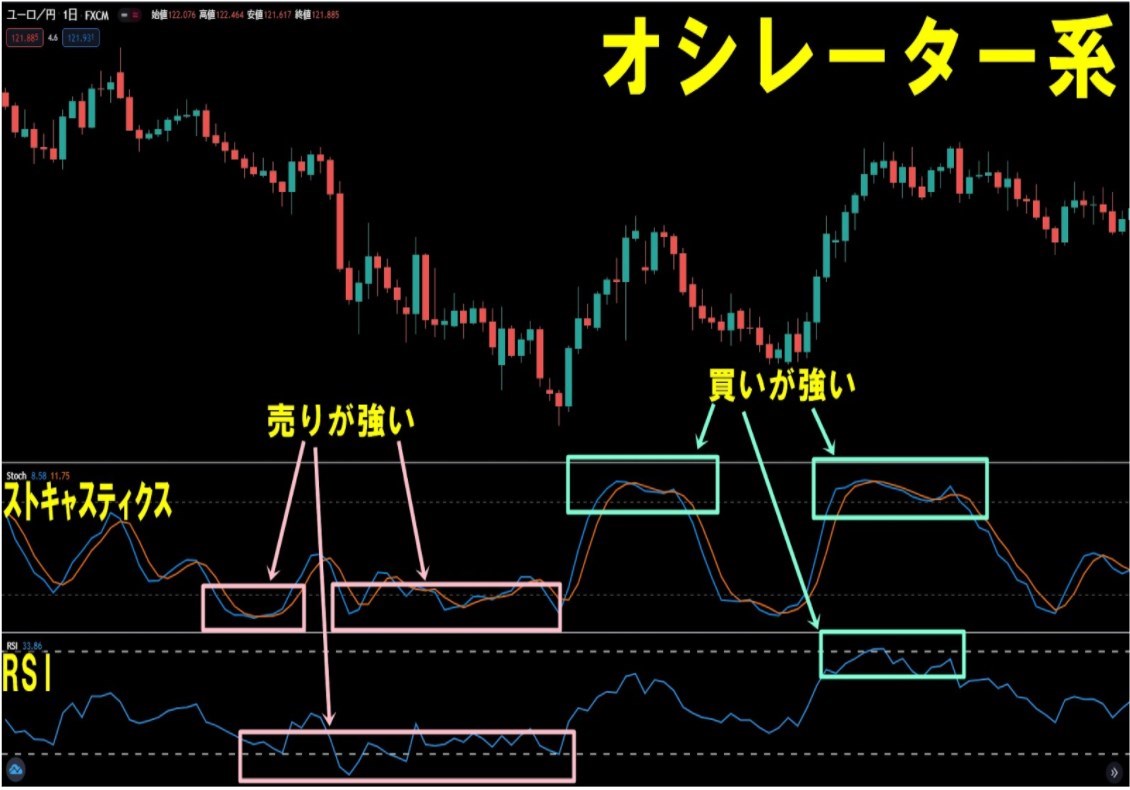

これから説明していくストキャスティクスとRSIは、どちらもオシレーター系に属しています。

オシレーター系インジケーターとは、前述したように押しや戻りの場所を探る目安になるものです。ちなみに、これと反対の性質を持つインジケーターをトレンドフォロー系と言います。

チャートの下部に別枠で表示され、1本ないし2本の線が上下に波打つように動くのが特徴です。現段階では、これらの線が上の方に位置していれば買いが強く、線が下の方に位置していれば売りが強いとだけ認識しておけば大丈夫です。

ストキャスティクスとRSIについて、先に詳しく学んでおきたい方は以下の関連記事をご覧ください。

【関連記事】

・ストキャスティクスって何?最適な設定と使い方を分かりやすく解説

・逆張りに強い?RSIの概要から使いどころ、注意点まで詳しく解説!

では、オシレーター系インジケーターを利用して買いと売りの強弱を計った後、実際の相場で何をするのでしょうか?それは、相場の原理原則を理解すれば見えてきますので、下の解説図をご覧ください。

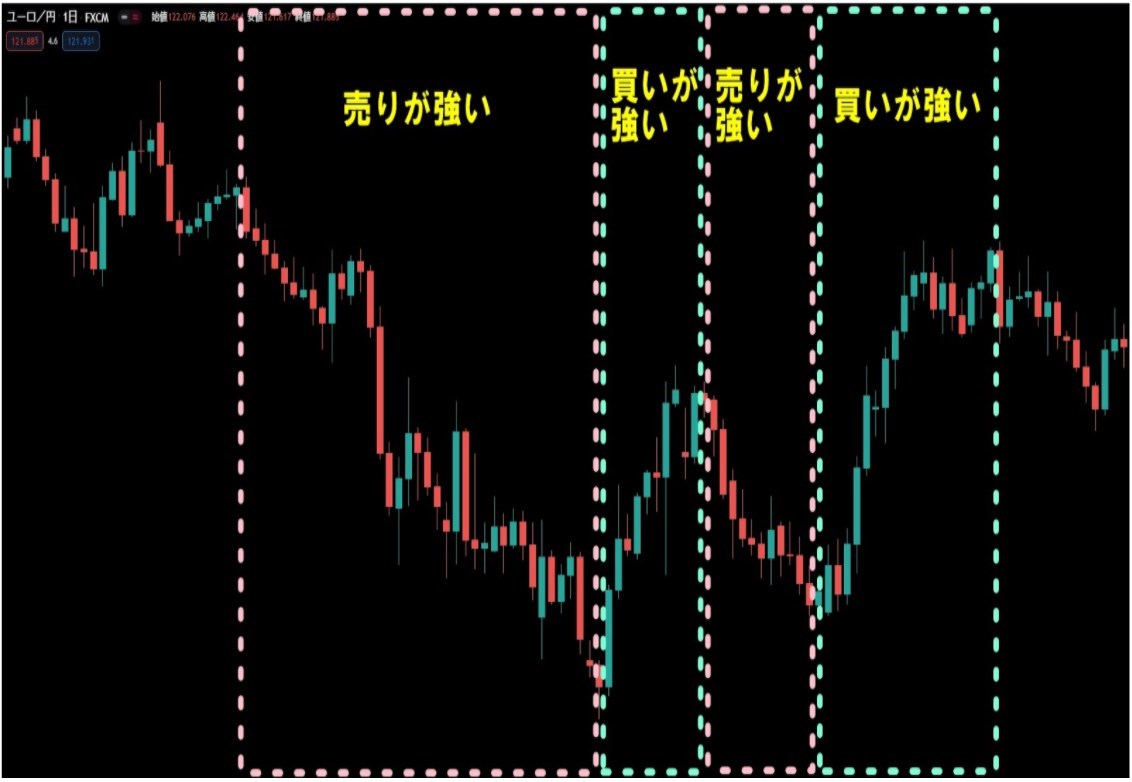

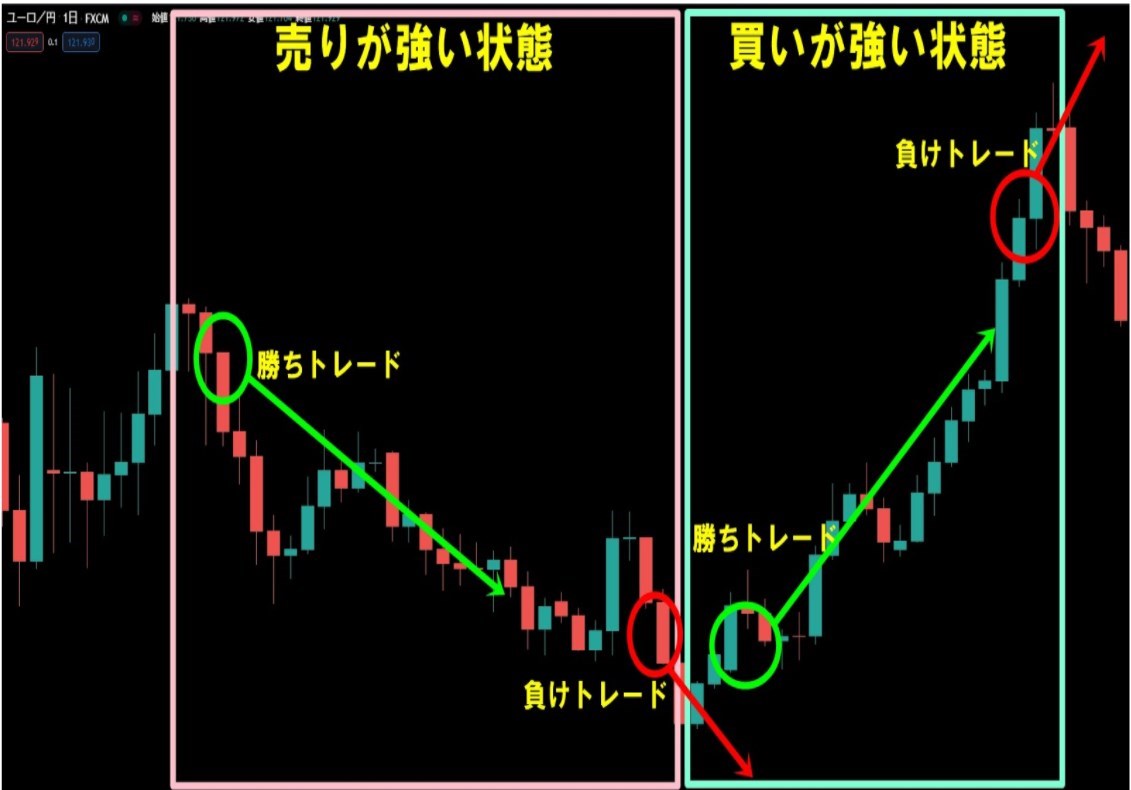

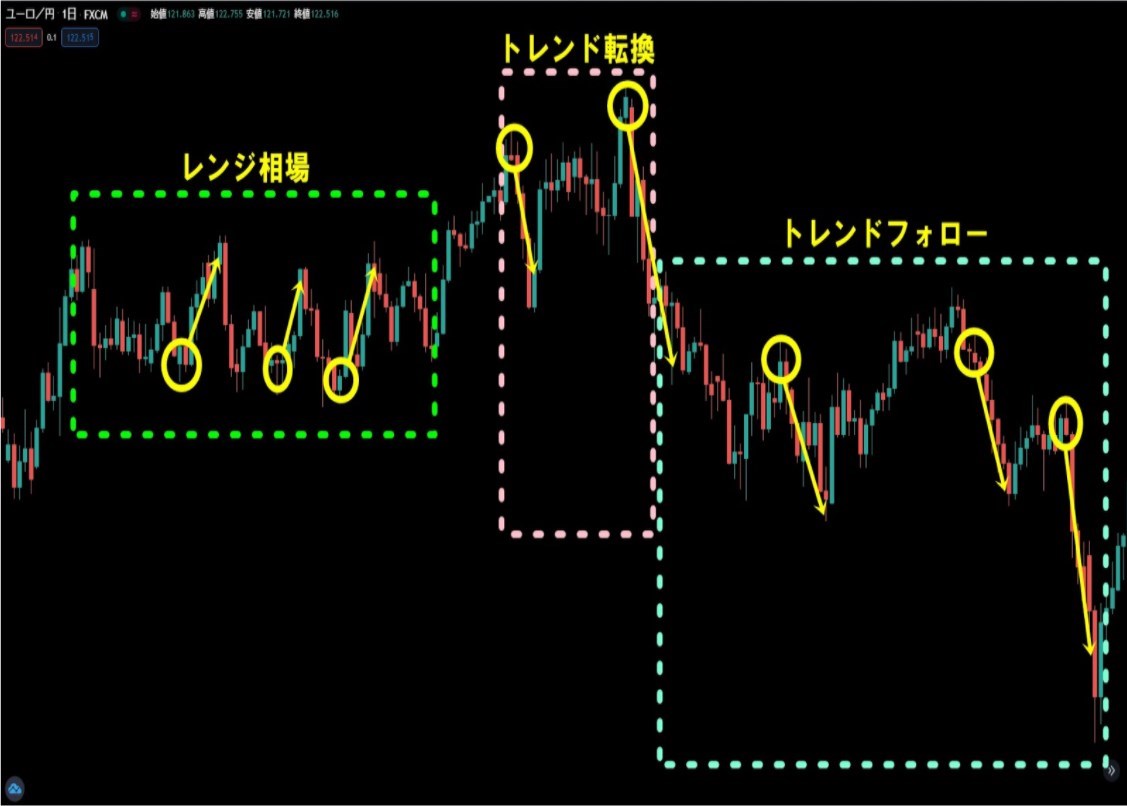

相場は、上図のように「買いが強い状態」と「売りが強い状態」を交互に繰り返しています。つまり、買いが強くなりすぎると売りへ、売りが強くなりすぎると買いへと、強弱が何度も入れ替わることでチャートが形成されます。

したがって買いと売りの強弱が入れ替わるポイントで売買を仕掛けると、うまい具合に押し目を買えたり、戻りを売れたりします。上図の緑丸で示したところが、「買いが強くなりすぎて売りへ」もしくは「売りが強くなりすぎて買いへ」と強弱が入れ替わり始める実際のポイントです。

逆に赤丸で示すように、「強弱が入れ替わる時」に売ったり、買ってしまったらエントリーした瞬間に反対側に持っていかれてしまいます。こうした相場の性質を理解した上で再度、オシレーターの画像を見てみましょう。

ストキャスティクスとRSIの指標からも、相場は常に「買いが強い状態」と「売りが強い状態」が交互に繰り返されているのが分かりますよね。このように、買いと売りが交互に入れ替わる瞬間をオシレーターを使って確認することで、下記の画像のような有利なトレードが可能になります。

買いが強い状態がだんだんと弱まり始めたところ「A」「C」が、売りエントリーを仕掛ける絶好のポイントです。

逆に、売りが強い状態がだんだんと弱まり始めたところ「B」が、絶好の買いポイントとなります。

両者の違いについては、ストキャスティクスが線が2本表示されてRSIと比べて上下の移動が機敏。

RSIは線が一本でストキャスティクスと比べて上下移動がゆっくりという違いです。しかし、本質的な目的は同じですね。

ポイント!:ストキャスティクスやRSIは押しや戻りを見つけて、エントリータイミングをはかる為のインディケーターであると、覚えといてくださいね。

次章からは、両者における違いやそれぞれの具体的な使い方について詳しく説明していきます。

2. ストキャスティクスとRSIの違いについて3つの点から解説

ここからは、ストキャスティクスとRSIの実際の使い方と、両者の違いについて詳しく解説していきます。

この章の内容をしっかりと押さえておけば、オシレーターを使ったトレードスキルは格段に上がるはずです。

分からないところがあれば何度も読み返して、一つずつで良いのでゆっくりと知識に落とし込むようにしましょう。

2-1. ストキャスティクスとRSIは売買シグナルの取り方が違う

前章で説明したように、ストキャスティクスとRSIはどちらも「買いと売りの強弱が入れ替わるポイントを探る」目的で使用します。

買い優位から売り優位へと強弱が入れ替わるポイント「A」「C」が売りシグナル、反対に、売り優位から買い優位へと強弱が入れ替わるポイント「B」が買いシグナルになります。

では実際に、ストキャスティクスやRSIの何がどうなると明確な売買シグナルとなるのか、それぞれの具体的な使い方を見ていきましょう。

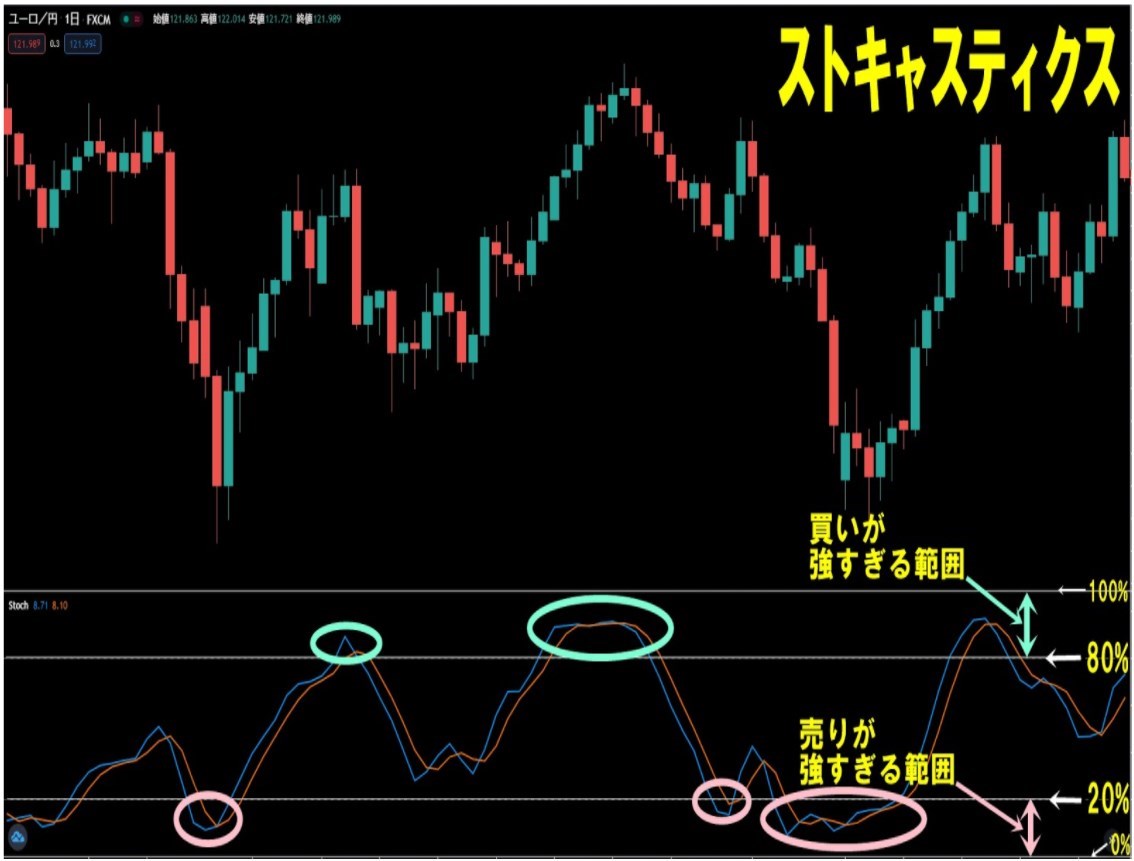

ストキャスティクスは、一定期間の買いの強さを0~100%の数値に置き換えることで、相場の買いと売りの強弱を表しています。

目安では、ストキャスティクスの2本の線が「80%」を上回ってくると、買いが相当に強い状態です(コイン投げの話を思い出してください。80%に近づくと上げ過ぎたからそろそろ落ちるだろうと思う人が増えるのです)。

したがって、上図の水色の丸で囲ったところが買いから売りへと力関係が転じやすいポイントとなります。

逆に、ストキャスティクスの2本の線が「20%」を下回ってくると、売りがかなり強い状態を示します。よって、上図のピンク色の丸で囲ったところが売りから買いへと力関係が転じやすいポイントになります。

つまり、ストキャスティクスが「80%」より上に来たところで売りシグナル(デットクロス)を探し、20%」より下に来たところで買いシグナル(ゴールデンクロス)を探せば良い訳ですね。

上図は、実際のチャートにおける売買シグナルの取り方を説明したものです。ちなみに、ストキャスティクスの水色の線を「%K」、オレンジ色の線を「%D」と言います。

線の色に関しては、それぞれのFX業者が用意しているプラットフォームによって違います。ここでは「%K」の方が「%D」よりも先行して早く動くとだけ覚えて下さい。

ストキャスティクスが20%を下回ってきた場合、「%K」が「%D」を明確に上抜けた時(ゴールデンクロス)が買いシグナルになります。逆に、ストキャスティクスが80%を上回ってきた場合、「%K」が「%D」を明確に下抜けた時(デットクロス)が売りシグナルになります。

ただし、赤丸で示したところは。エントリーしても利が伸びない「だましのシグナル」です。ストキャスティクスに限らず、全てのインジケーターにはこのような「だましのシグナル」がつきものです。

ストキャスティクスと同様に、RSIも相場における一定期間の買いの強さを0~100%の数値に置き換えて表します。

ここでストキャスティクスと少し違う点があり、RSIの場合は注目する%数値が「70%」と「30%」になります。RSIの線が「70%」を上回ると買いが非常に強くなってきたことを示し、「30%」を下回ると売りが非常に強くなってきたことを示します。

実際には、70%や30%に到達せずに置いてきぼりを食らうことが多いので、上図のように60%や40%に数値範囲を広げて使うトレーダーも多いです。私のトレード仲間でも70%と30%できっちり使っている人は少なく、65%や35%のラインを目安にしてる人もいます。

それでは、RSIが70%ないし60%を上回り始めた時の売りシグナルと、30%ないし40%を下回り始めた時の買いシグナルも見てみましょう。

上図は、実際のチャートでRSIがどんな動きをすれば売買シグナルになるのかを説明したものです。

RSIが30%ないし40%ラインを下回ってきた場合、次にRSIが同じラインを上抜けした時が買いシグナルになります。逆に、RSIが70%ないし60%ラインを上回ってきた時は、次にRSIが同じラインを下抜けすれば売りシグナルになります。

2-2. 期間設定は同じなのに反応スピードや上下に振れる大きさが違う

ストキャスティクスとRSIでは、期間設定が同じなのに価格に対する反応スピードと上下に振れる大きさが違います。

期間設定とは何か分からない方のために簡単に説明すると、「チャート上のローソク足を何本使って数値を割り出すか」を決めるのが期間設定です。この設定は任意で好きな数値に変えられますが、それぞれのインジケーターによって機能しやすい期間が存在します。

ストキャスティクスとRSIは、どちらもデフォルト設定である「14」が最も機能しやすいと言われているので、本記事では「期間設定14」を基準に説明していきます。

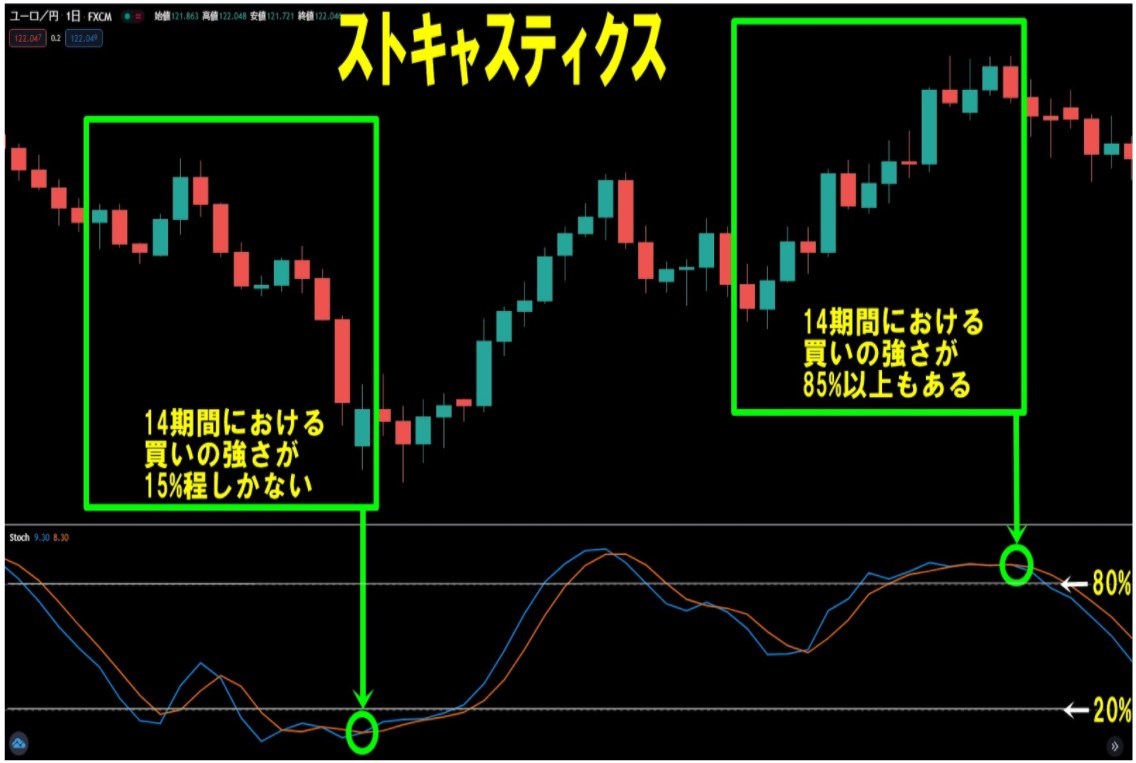

ストキャスティクスにおける期間設定を、分かりやすくイメージ化したものが上図になります。

図の左側では14期間、つまり14本のローソク足を参照して買いと売りの強さを比較した結果、買いの力は15%程度しか無いことを示しています。

同じように図の右側では、14本のローソク足を参照して買いと売りの強さを比較した結果、買いの力が85%以上もあることが分かります。

一方、RSIでも同じように、図の左側では14本のローソク足において買いの力が15%程度しか無いことを示しています。反対に、図の右側では14本のローソク足において買いの力が70%近くあることを示しています。

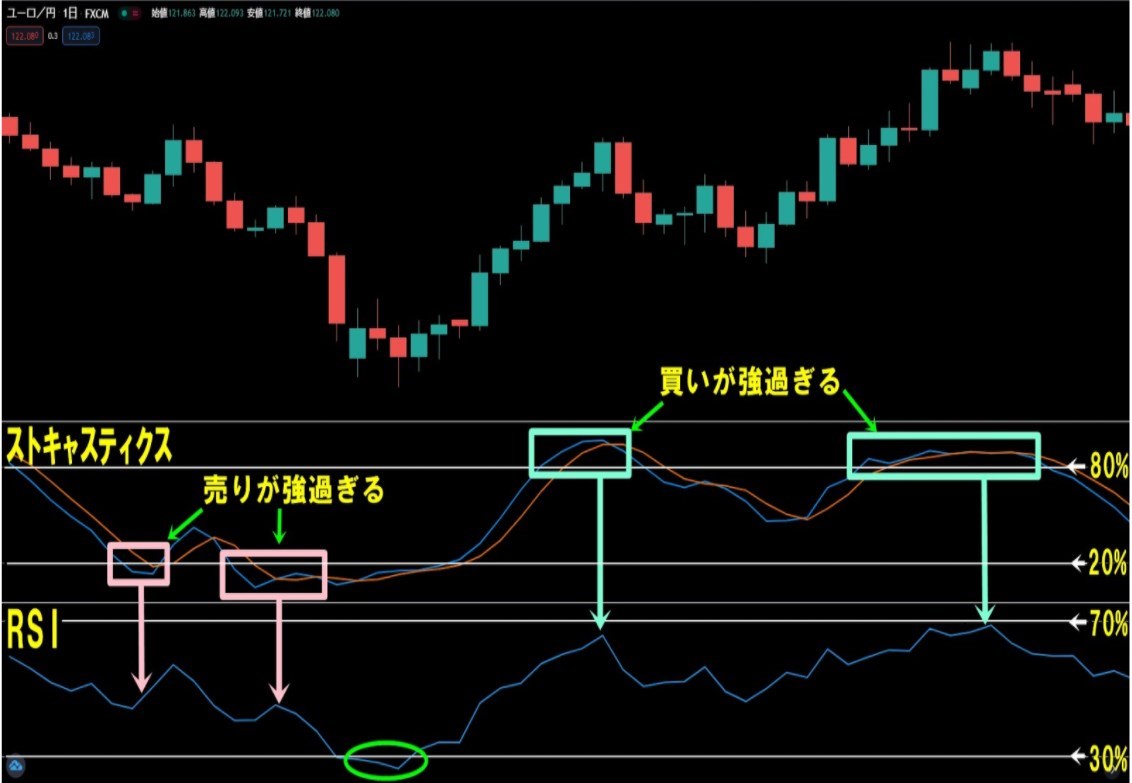

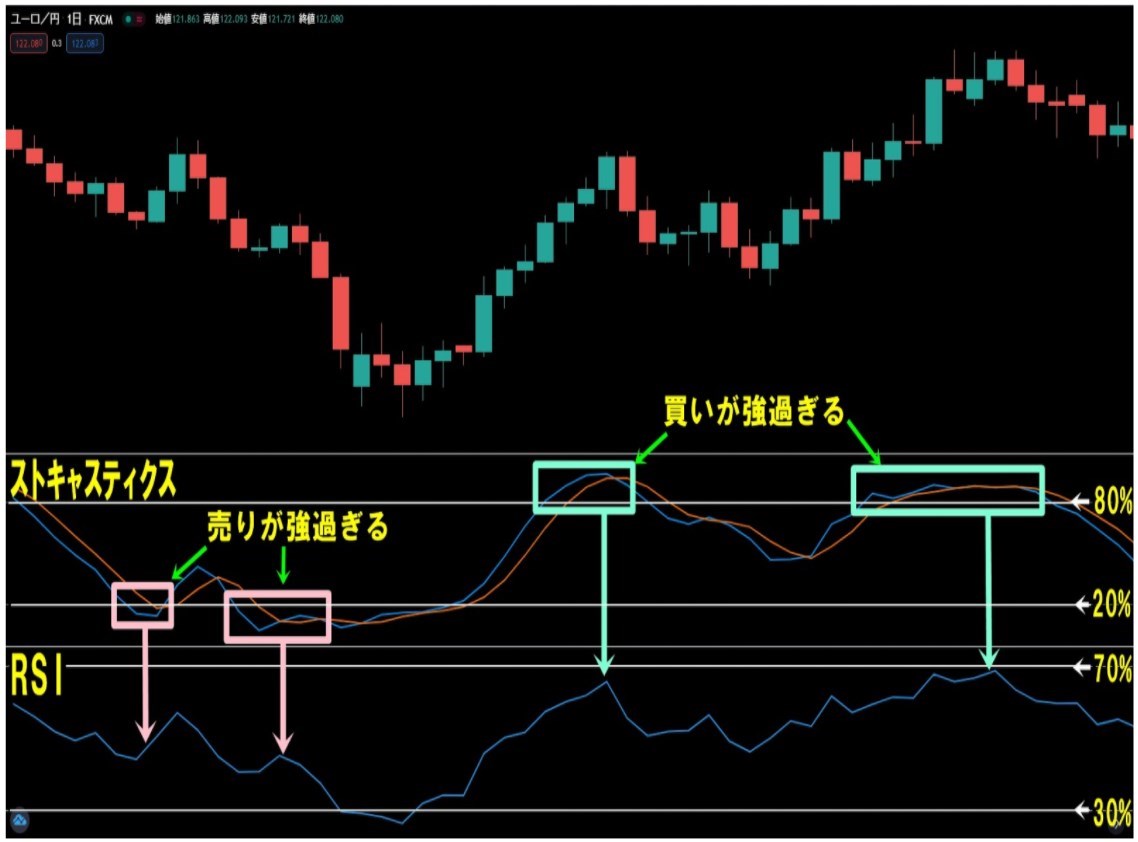

それでは実際に、同じ期間設定14を用いてストキャスティクスとRSIを同時表示させてみましょう。

上図のピンクで囲った範囲では、ストキャスティクスの数値は20%を下回り、売りが強すぎることを示唆しています。しかし、RSIを見るとまだ真ん中あたりを推移しており、売りが強すぎる範囲に届いていません。

もう少し先を見ると、緑丸で囲ったところでようやくRSIが30%を下回り、RSIも売りが強過ぎることを示すようになりました。

今度は同じ図の右側で、水色四角で囲った範囲について見てみましょう。

ストキャスティクスの数値は80%を上回り買いが強るぎる範囲に入っていますが、RSIはまだ70%に届いていませんよね?その後もRSIの数値は上に伸びることなく下がってしまいました。

このように、ストキャスティクスはRSIと比べて価格に対しての反応速度が速く、上下の振れ幅も大きくなる特徴があります。

3. ストキャスティクス・RSIは使い分けるべき?

最後に、ストキャスティクスとRSIの特徴を活かした使い分けについて解説します。

両者をチャートに表示するメリットとデメリットにも触れるので、順追って理解を深めてみてください。前章までかなりのボリュームでしたが、当記事はこの章で最後となります。あと少しだけ頑張りましょう。

3-1. ストキャスティクス・RSIを利用するメリット

ストキャスティクスやRSIをチャートに表示させておくことで、様々な曲面において優位性の高いエントリーがしやすくなります。

例えば上図のように相場が展開されていく場合、相場状況に合わせて黄色丸印から矢印に沿って売買を仕掛けていくのが一般的です。しかしこれは、チャートの右側の展開がすでに分かっているから取れるエントリーポイントであって、実際の相場ではこんなに上手くはいきません。

私がまだ負けトレーダーだった時、上の「A」「B」のようなエントリーを何度もして損切りを重ねた経験があります。Aの左側では安値が切り上がっているので、「よっしゃ!これは上昇目線だ!」と思って上にブレイク直後に買いを入れ、すぐに逆行して損切。よくある負けパターンです。

さらにその後、「くっそー!買いがダメなら売りだー!」と思って売り目線が明確になったB地点でエントリー、しかしまたすぐに逆行して損切り。これも本当によくある負けパターンですね。

もしも、先ほどと全く同じチャートにストキャスティクスやRSIを表示させていれば、「A」や「B」の負けパターンは回避することができます。

「A」の地点でストキャスティクスとRSIを見てみると、どちらも買いが強くなりすぎていることを示していますよね。故に、この地点で買いを入れるのはリスクが高いと事前に判断できるので、買いエントリーを控えることができます。

「B」地点でも同様に、ストキャスティクスやRSIを事前に確認できれば、この後に売りから買いへ優位性が転換されることが分かります。

3-2. ストキャスティクス・RSIを利用するデメリット

ストキャスティクスとRSIは、どちらも「決められた計算式で機械的に数値を算出する装置」でしかありません。それゆえ、両者の売買シグナルが必ずしも正しいとは限らないのです。

上図は、急激なブレイクとレンジを繰り返すよくある相場の事例です。

こういった上下幅の差が極端な相場になると、ストキャスティクスやRSIなどのオシレーターは誤作動を起こし始めます。

そもそも、このような相場の場合、オシレーター系のテクニカルは全く機能しなくなります。

しかし、インジケーターには「危険なので取引しないでください!」という指標はありません。

もしこの時、実際のチャートを見ながら環境認識をせずストキャスティクスやRSIだけに頼っていた場合、間違った売りシグナルに何度も捕まることになります。

3-3. ストキャスティクスとRSIのどちらを使えば良いか?

ストキャスティクスとRSIを詳しく比較していくと、「ある事」に気が付くと思います。

それは、「実はストキャスティクスとRSIは、指し示すものも、用途も、実際の動き方も結局ほとんど一緒」ということです(だったら、この長い記事は何だったんだ?と石が飛んできそうではありますが)。

試しに上の画像のRSIを、マウスカーソルで(スマホの方は指で)なぞりながらストキャスティクスとの動きを比較してみて下さい。

どちらも、ほとんど同じ所で上がって下がってを繰り返しており、(ラインの)動きにさほどの違いが無いことに気が付きます。

さらに、上下幅が小さいRSIのシグナルラインを60%と40%にした場合、売買シグナルのタイミングもほとんど一緒でいよいよ区別が付かなくなりますよね。

実はストキャスティクスもRSIも、どちらを使おうが結局一緒なのです。実際の相場を見て正しい環境認識ができれば、どちらか一つを使いこなせれば十分に勝てるトレードはできます。つまり、「どちらか一つを極めながら環境認識スキルを磨きましょう」ということが一番の正解になります。

環境認識とは、相場の状態が「上昇トレンドなのか?」「下降トレンドなのか?」「それとも横ばい(レンジ)か?」この3つを見極めることです。「相場の状態を把握する」などと表現されることもあります。また、その状態を把握したとしても、「それがどの程度続くのか?」を考えないといけません。「いつまで続くのか?」のイメージが出来ないと「上昇だと思って買ったら、スグに転換して下降局面になった」ということになってしまうからです。

4. まとめ

今回は、ストキャスティクスとRSIの基礎知識から使い方、両者の違い、さらには組み合わせ手法まで一気に解説してきました。

しかし、どんなインジケーターも所詮は機械的に演算する一つの仕組みに過ぎませんので、最終的に勝てるトレーダーになるためには「環境認識スキル」が必要です。

当サイトでは、エリオット波動やトレンドラインの使い方など環境認識に必要な知識を幅広くお伝えしています。ぜひ余裕があれば、それらの記事も読んで基礎スキルをどんどん高めていってくださいね。

twitterを開く

twitterを開く Youtubeを開く

Youtubeを開く メルマガ登録する

メルマガ登録する