ボリンジャーバンドって一体何?概要から見るべきポイントについて詳しく解説

ボリンジャーバンドはトレンド分析に適した指標であり、多くのプロトレーダーが活用しています。

しかし中には、

「ボリンジャーバンドって複雑でよく分からない」

「どうやってトレードに活用すればいいの?」

と悩む方も多いでしょう。

この記事では、ボリンジャーバンドの特徴・見方・注意点を解説します。

また、チャート画像を用いながら具体的なトレード手法についてもお伝えします。

最後まで読めば、トレード手法のアイデアを膨らませるきっかけになりますよ!

目次

1. ボリンジャーバンドとは?特徴と仕組みを解説

ボリンジャーバンドはアメリカの投資家であるジョン・ボリンジャー氏によって作られた指標です。

移動平均線と標準偏差で構成されており、トレンドの分析に活用できます。

始めにボリンジャーバンドの構成と、ボリンジャーバンドで用いられている計算式についてチェックしてみましょう。

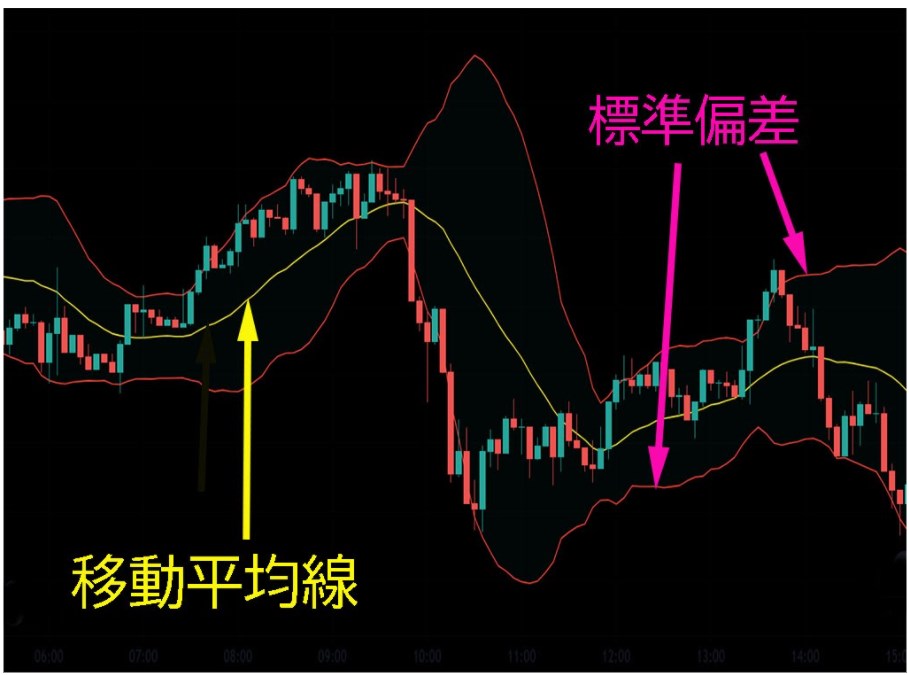

1-1. ボリンジャーバンドは移動平均線と標準偏差で構成

ボリンジャーバンドは移動平均線・標準偏差をセットにしたテクニカル分析です。

チャートのローソク足上に表示されている黄色い線が移動平均線であり、その上下に表示されている赤い線が標準偏差になります。

標準偏差には1σ・2σ・3σの3種類あり、チャート上に表示しているのは2σ。

1σから3σまで全ての標準偏差をチャートに表示させるのも可能です。

また、標準偏差の範囲内で値動きする確率は統計的に決まっています。

その確率は下記の通りです。

- ±1σの範囲内で推移する確率:約68.3%

- ±2σの範囲内で推移する確率:約95.4%

- ±3σの範囲内で推移する確率:約99.7%

この確率を利用すれば、トレード時のエントリー・利確ポイントを見つけられます。

1-2. ボリンジャーバンドの計算式は?

ボリンジャーバンドは下記の計算式を利用しています。

ボリンジャーバンド=n日の移動平均 ± n日の標準偏差

1本の移動平均線の値から、標準偏差をプラス・マイナスした結果が、チャート上に反映されているのです。

なお、移動平均線と標準偏差は、下記の通り計算します。

移動平均線=過去n日分のローソク足終値の合計÷ n(日数)

標準偏差=√(n×過去n日分のローソク足終値の2乗の合計-過去n日分のローソク足終値の合計の2乗)÷{n×(n-1)}

計算式について理解を深めたい方は、【具体例付き】ボリンジャーバンドの計算式って?原理を理解して使いこなす方法を参考にしてください。

2. ボリンジャーバンドを使いこなそう!活用方法を解説

ボリンジャーバンドの構成や特徴を押さえた上で、活用方法をマスターしましょう。

ボリンジャーバンドをトレードで使いこなせるようにするために、

- ボリンジャーバンドの適切な設定期間

- ボリンジャーバンドでトレンド分析する2つのポイント

- 利用する際の注意点

について解説します。

2-1. 期間20日が適切?ボリンジャーバンドの期間を設定

始めにボリンジャーバンドの適切な設定期間についてです。

よくボリンジャーバンドで設定される期間は、短期間・中期間・長期間に分けられます。

| 期間 | ボリンジャーバンドの設定期間 |

|---|---|

| 短期間 | 9日・10日 |

| 中期間 | 20日・21日 |

| 長期間 | 50日・75日・100日 |

それぞれのトレードスタイルに応じて、ボリンジャーバンドの期間を設定すると良いでしょう。

もしスキャルピング・デイトレードをする場合は9日・10日と短期間に設定し、スイング・長期トレードをする場合は50日・75日と長期間にします。

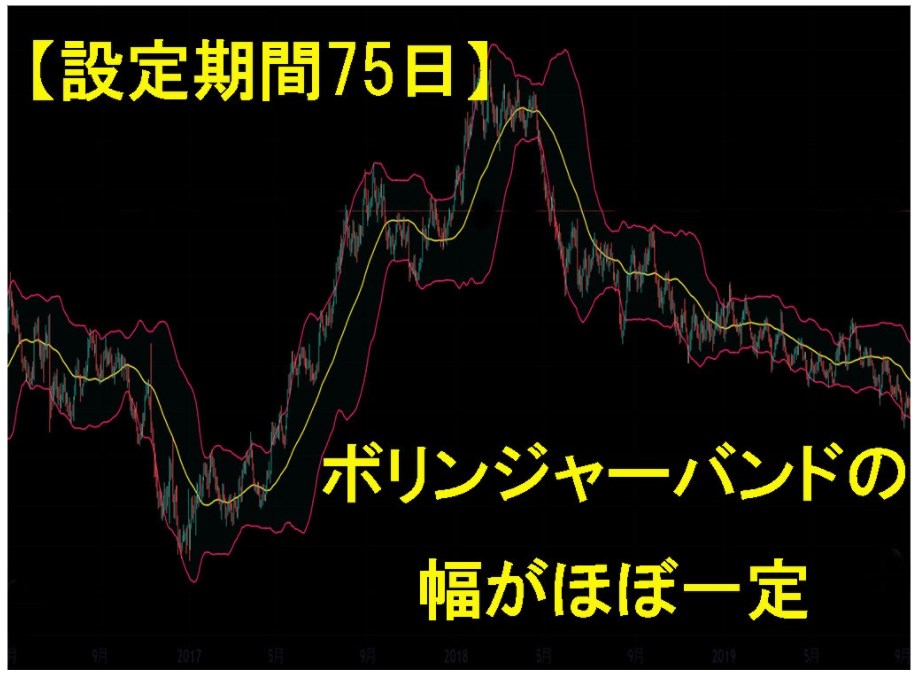

ただし短期間・長期間に設定すると、ボリンジャーバンドを分析しにくくなる点に注意してください。

なぜなら短期間・長期間に設定すると、標準偏差の縮小・拡大を判断しにくくなるためです。

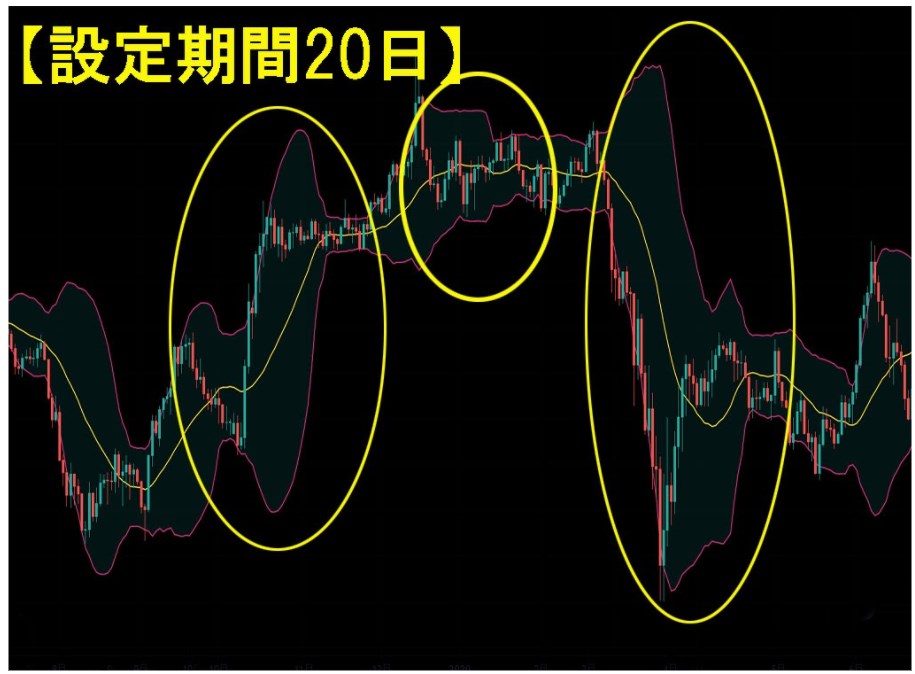

こちらのチャートは期間を75日に設定したボリンジャーバンドです。

標準偏差に注目すると、ほぼ一定の幅で推移しているのが分かりますね。

一方で期間を20日に設定したボリンジャーバンドを見てみましょう。

こちらは標準偏差の幅に変動が見られます。

黄色い丸で囲っている箇所で縮小・拡大しているのが確認できますね。

以上のようにボリンジャーバンドでは、設定期間で標準偏差の縮小・拡大の様子が変化するのです。

加えて短期間の場合はダマシが多くなり、長期間の場合は値動の反映に時間を要するため、シグナルの発見が遅くなる点を抑えておいてください。

よって、ボリンジャーバンドの形をよく分析するのなら、期間20日に設定しましょう。

実際に、ボリンジャーバンドの初期設定は「20日」になっているため、20日が推奨期間とされていると考えられます。

ボリンジャーバンドの設定期間については、ボリンジャーバンドのおすすめ期間は?検証から分かる期間ごとの特徴を解説で詳しく解説していますので、ぜひ参考にしてください。

2-2. ボリンジャーバンドの見方は?トレンド分析する2つのポイント

次にボリンジャーバンドの見方を解説します。

ボリンジャーバンドの大きな役割はトレンド分析です。

トレンド分析する際のポイントは、下記の2点。

- 標準偏差の広がり

- 移動平均線の傾き

どの期間にボリンジャーバンドを設定したとしても、トレンドを見つける方法に違いはありません。

それぞれのポイントを詳しく解説します。

また、ボリンジャーバンドの見方についてはボリンジャーバンドの見方って多種多様?エントリーのコツから注意点まで解説でも詳しく解説しています。

観察ポイント① 標準偏差の広がり

標準偏差の広がりを観察しましょう。

ボリンジャーバンドでは、標準偏差が縮小すればレンジ相場であり、トレンド発生の前兆です。

それに対して標準偏差が拡大すればトレンド相場であり、縮小し始めればトレンド終了のサインになります。

標準偏差の様子を観察して、トレンドを分析してみましょう。

観察ポイント② 移動平均線の傾き

移動平均線の傾きも観察ポイントになります。

上記の通り、移動平均線は一定期間における終値の平均です。

その平均がどのように推移しているか見れば、現在のトレンドを分析できます。

右肩上がりであれば上昇トレンド、右肩下がりであれば下降トレンドと判断できるでしょう。

2-3. ボリンジャーバンドを利用する際の注意点

ボリンジャーバンドの利用時は、下記の3点に注意してください。

- ダマシに注意

- 設定期間が短い・長いと分析しにくい

- 相場の急変は反映されにくい

それぞれ解説します。

注意点① ダマシに注意

ボリンジャーバンドに限りませんが、テクニカル分析する場合はダマシに注意しましょう。

標準偏差が縮小したとしてもトレンド発生しないケースもありますし、逆に拡大してもトレンド形成しないケースもあるのです。

特に9日・10日といった短い期間だと情報量が少ないため、ダマシは多くなりがち(価格も乱高下するため)。

したがって、他のテクニカル分析を併用してダマシを回避するように注意しましょう。

注意点② 設定期間が短い・長いと分析しにくい

上記の通り、短期間・長期間に設定すると標準偏差の変動幅が小さくなります。

そのため標準偏差を参考としたトレンド分析がしにくくなるので、注意してください。

注意点③ 相場の急変は反映されにくい

ボリンジャーバンドは、設定した期間の値動きが参考にされています。

20日に設定されていれば、20日間における全ての値動きを基にして、標準偏差と移動平均線が表示されるのです。

それゆえに一時的な相場変動は反映されにくい特徴があります。

例えばドル円が12時間で1円下落しても、ボリンジャーバンドの設定期間を長くしていれば即座に反映されないでしょう。

一定期間の値動きを基にしている以上、一時的に暴落しても、ボリンジャーバンドの形が変化するまで時間を要します。

ボリンジャーバンドを使用する時は、相場の急変を見逃さないようにしましょう。

3. ボリンジャーバンドを活用したトレード手法

ボリンジャーバンドでトレンド分析するためのポイントを解説しました。

ここからはボリンジャーバンドを活用した順張り手法と逆張り手法をお伝えします。

ボリンジャーバンドと他のテクニカル分析を併用したトレード手法については、下記の記事で解説していますので、ぜひご覧ください。

【関連記事】

「ボリンジャーバンドの見方って多種多様?エントリーのコツから注意点まで解説」

「【実践例あり】ストキャスティクスとボリンジャーバンドを組み合わせる方法を解説」

3-1. バンドウォークを活用した順張り手法

ボリンジャーバンドで順張りする手順は、下記の通りです。

- 標準偏差が縮小しているところを見つける

- 標準偏差の拡大・ローソク足が標準偏差をブレイクしたタイミングでエントリー

- 再び標準偏差が縮小したら利益確定

実際のチャートで確認しましょう。

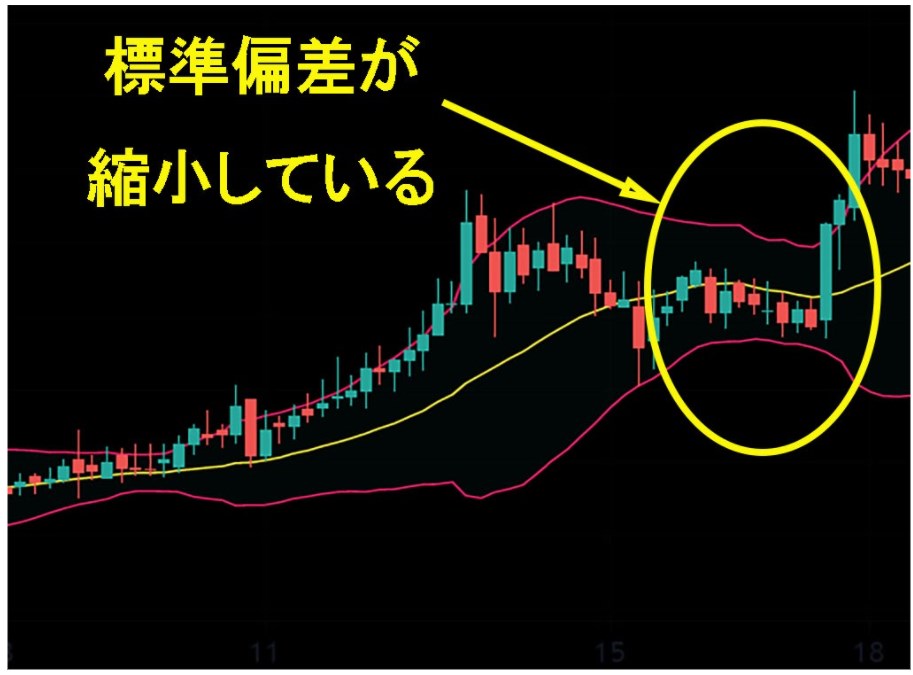

まずはボリンジャーバンドを見て、標準偏差が縮小しているところを見つけます。

標準偏差の縮小はトレンド発生のサインなので、上昇・下降トレンドを利用して順張りすれば、広く値幅を取れるでしょう。

標準偏差の縮小から拡大を確認し、ローソク足が標準偏差をブレイクしたらエントリーします。

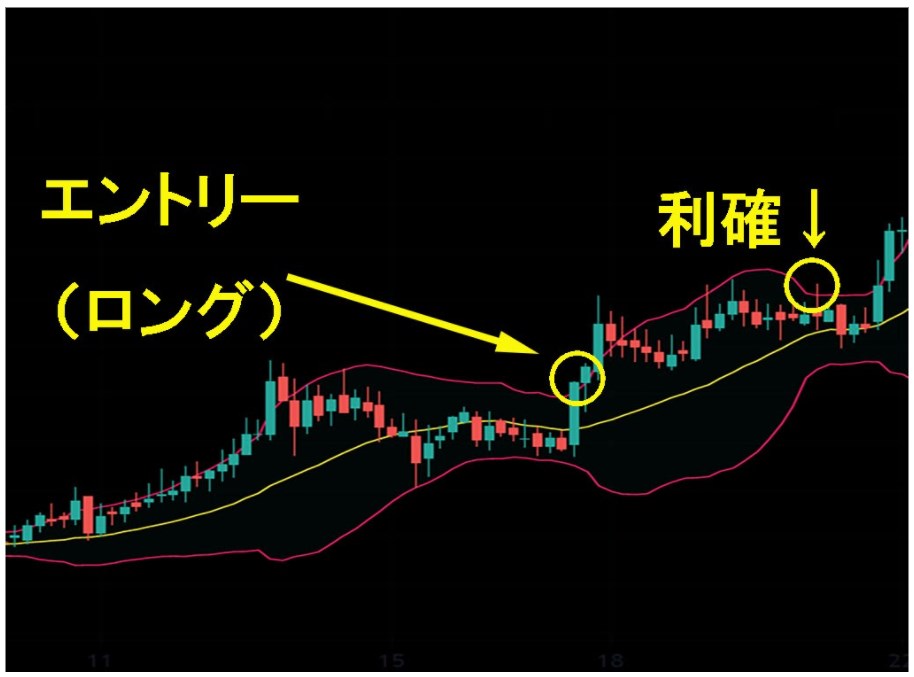

画像ではローソク足が標準偏差を上抜いているため、ロングエントリーしましょう。

エントリー後、ローソク足は上昇し続けました。

標準偏差の上を沿うように値上がりするのをバンドウォークと呼びます。

利確ポイントは標準偏差が縮小し始めた時です。

なお、損切りタイミングはローソク足が移動平均線を下抜いた時にすると良いでしょう。

ローソク足が標準偏差(+σ)を上抜いた後、急に反転して標準偏差(-σ)を下抜くケースもよく見られます。

このようなダマシを防ぐためにも、移動平均線を損切りラインとしておくのがお勧めです。

【関連記事】

【ボリンジャーバンド】バンドウォークって意外と複雑?特徴と「だまし」を回避する方法

3-2. レンジ相場を利用した逆張り手法

ボリンジャーバンドで逆張りする手順を解説します。

- 標準偏差は縮小しており、なおかつ移動平均線が並行に推移しているところを探す

- ローソク足が標準偏差を超えたら逆張りエントリー

- エントリーした方向とは逆の標準偏差に価格が達したところで利確

チャートを用いて説明しましょう。

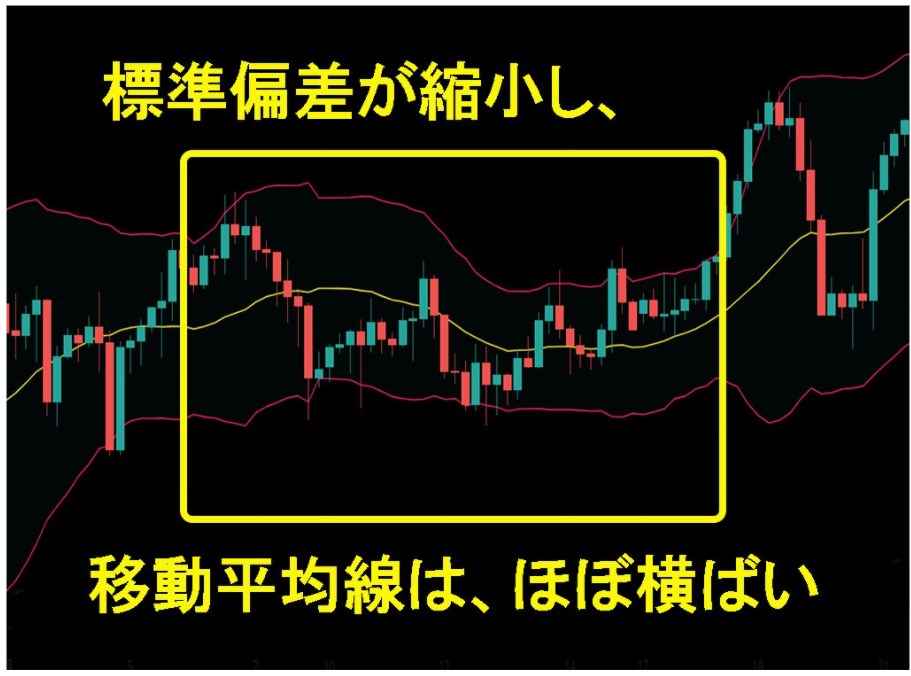

チャートを見ると、標準偏差が縮小しているのが分かります。

移動平均線の動きは小さく、ほぼ横ばいに推移していますね。

以上のことから、チャート上でトレンドは発生しておらず、レンジ相場であると判断できます。

ボリンジャーバンドで逆張りする時は、レンジ相場を利用しましょう。

次にエントリーポイントです。

価格が標準偏差を超えたところで逆張りし、反対の標準偏差に達したところで利確しましょう。

損切りポイントはエントリーした方向とは逆に値動きし、標準偏差が拡大し始めた時です。

チャート上では価格が標準偏差(-σ)を下抜けたため、ロングエントリーしています。

エントリー後は値上がりし、標準偏差(+σ)に到達したので、利確しました。

このようにレンジ相場では一定の値幅で値動きするので、逆張り手法が効果的です。

ただし、レンジ相場は「騙し」も多いため自分のポジションがカットされるような値動きも起きがち。

資金管理がデタラメな状態や信用倍率・レバレッジを上げ過ぎていると損切り・ロスカットの連発となるでしょう。

対策としては、得意な形や経験から売買を探るのが賢明ですよ。

4. まとめ

ボリンジャーバンドはトレンド分析に適した指標です。

移動平均線と標準偏差を観察すれば、エントリーや利確のタイミングを見つけられます。

トレード時はダマシを防ぐためにも、RSIのようなオシレーター系のテクニカル分析と併用させるのがおすすめです。

ボリンジャーバンドと他の分析方法を組み合わせ、自分なりのトレード手法を見つけましょう。

twitterを開く

twitterを開く Youtubeを開く

Youtubeを開く メルマガ登録する

メルマガ登録する